|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

《JFU 注册会计师简讯》、《JFU 财税简讯》,以及《JFU 数字化工具简讯》,旨在分享我们对执业过程中遇到的问题进行的思考。供您免费订阅。如有垂询和评论,欢迎联系JFU简讯编辑邮箱 enquiries@jfuconsultants.com 香港拟议税法带来的黄金机遇

来源: 傅子刚咨询

2021年12月5日

近日,香港特区政府公布了《2022年税务(修订)(指明外地收入征税)条例草案》并预计于2023年年初生效。该草案旨在对特定的源于香港境外收入征税。这些收入在草案生效前,根据香港确立已久的以地域来源为基础的税收制度可以免税。这一制度也被称作离岸收入免税制度。 香港离岸收入免税制度 在讨论此项草案前,我们应该认识到香港从来不是一个主权国家,而是中国的一个特别行政区,因此香港对其域外的经济活动没有管辖权。此外,香港多年来得益于其高效的行政管理、精简的政府架构和高效的经济,使香港有条件成为一个低税负的司法管辖区,同时又可以产生足够的收入来满足高需求的公共支出,并保持充裕的财政储备。因此,香港的离岸收入免税制度是顺应香港历史发展和行政模式的自然结果。 纵然如此,企业在制定以降低有效税率为目标的税务战略时,往往自然而然地利用香港的低税收环境以及香港其他方面的优势。但有人担心这种税务战略当中可能牵涉一些不当的操作,既将收入转移到香港,但生产要素却没有相应的流动。由于大多数司法管辖区以生产要素(工资和利润作为劳动力和资本的报酬)为税基,若只有收入转移,而没有生产要素的转移,则会导致税基侵蚀与利润转移(“BEPS”)问题出现:即在某个司法管辖区内开发使用当地的经济资源,却不向该司法管辖区回报以适当的收入和税收。 因此,BEPS本质上是一个不公平的错配问题。应通过要求生产活动中使用的生产要素(经济实质)和产生的收入(税基)公平匹配来解决这一问题。在特殊情况下,如出于发展需要给予税收优惠待遇时,司法管辖区应仅对与本地区实际业务活动有明确联系的收入给予税收优惠。

草案的修改提议 上述拟议的草案便是香港对于国际社会关于BEPS问题的回应。 该草案旨在优化香港对离岸收入免税制度,将代表或属于跨国企业集团实体(“MNE实体”)收到的四类指明外地收入纳入征税范围,即:

除获得豁免的例外情况外,草案建议将上述的指明外地收入视为应税收入。 该草案不会影响其他类型的外地收入,如制造业、贸易或服务收入,以及受监管的金融机构海外收益。 在几种情况下,草案建议视为应税所得的指明外地收入仍可获得免税待遇: 首先,满足经济实质要求的利息、股息和股权处置收益将被豁免;其次,在满足股权参与要求同时又已缴纳草案界定的海外最低企业所得税的情况下,股息和股权处置收益也可以获得免税;第三,如果知识产权收入来源于专利或软件中存在的版权,且产权形成过程产生符合条件的研发支出,则符合研发支出条件的专利或软件等合资格知识产权收入将会予以免税。该免税条件是确保获免税的知识产权收入和代表存在实质性经济活动的合格研发支出之间有足够的关联。然而,除相关研发活动是由纳税人的关联方执行的情况外,草案并未要求此类活动必须在香港进行。

机遇在哪里 严格说来,草案提出的股权参与和联系要求并不是为了处理BEPS问题,而是为了避免在处理BEPS问题时造成意外效果,因为这两项优惠待遇没有要求免税收入与在香港的实际业务活动之间有明确的联系。 因此,根据股权参与或关联要求而获得免税的跨国公司实体无需在香港开展具规模的业务活动。然而,我们很乐意看到在香港的离岸收入免税制度中配置这两项免税待遇,因为股权参与要求是国际间一种被广泛采纳的机制,以避免对跨境投资双重征税,而关联要求反映了全球对利用税收作为杠杆来引导技术变革以促进生产力增长的共识。 我们认为,草案带来的真正机会在于引入新的经济实质要求。根据这一要求,特定经济活动必须在香港进行,从而获得相关收入的免税待遇。 豁免收入的范围目前仅限于外地来源的利息、股息和股权处置收益,符合豁免条件的特定经济活动的范围也非常有限。 在此我们建议,收入和创收活动的范围都应进一步扩大,为香港打开大门,让香港人乃至世界其他地方的人,都有机会做出重大的改变。

草案的经济实质要求 草案中在确定某实体在香港是否具有足够的经济实质时,对纯股权控股实体和非纯股权控股实体适用的标准略有不同。 适用于纯股权控股实体的经济实质要求并不繁重,该实体只需遵守其成立所依据的法律中对登记和备案的要求,在香港持有和管理其股权投资即可。 适用于非纯股权控股实体的要求稍有延伸,该实体需确保其在香港雇拥足够数量的,且具有与工作内容相匹配资格的人员,同时拥有足够资源用于制定战略决策及对其资产进行风险管理。 该要求的要点是,获免税的收入应与在香港使用和部署的生产要素相关联。 草案要求的生产要素包括合资格人员、相关资源以及特定的经济活动,即这些符合资格人员在香港开展战略和风险管理,并执行交易。草案容许纳税人将所需生产要素和特定经济活动外包给第三方或关联方,只要外包安排合理和真实存在且得到充分监督。

可以给予什么 草案可以对满足其要求的指定外地收入提供税收确定性,获免税的外地收入与本地实际业务活动有明确联系,BEPS问题所带来的合规风险因而得以缓解。 然而,鉴于香港所扮演的历史角色和处于本地以至全球发展中的特殊关头,香港应该渴望藉此塑造一个更具实质意义的机会。 在考虑税收政策可以给予什么时,香港必须意识到自身的局限性。 这些局限性限制了资本设备和劳动力(即主要生产要素)在香港本地大规模配置。 另一方面,由于半个世纪以来香港一直是国际商业中心和区域总部的集中地,因此香港在管理跨境战略和运营方面已经具备了相当的专业能力。如果草案中涉及的特定经济活动范围得到略微调整,结果可能会有很大的不同。

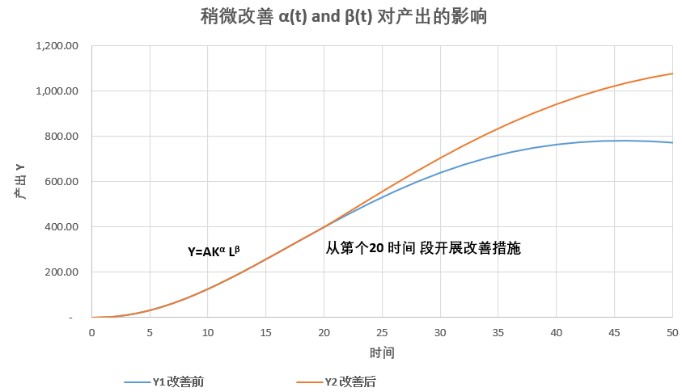

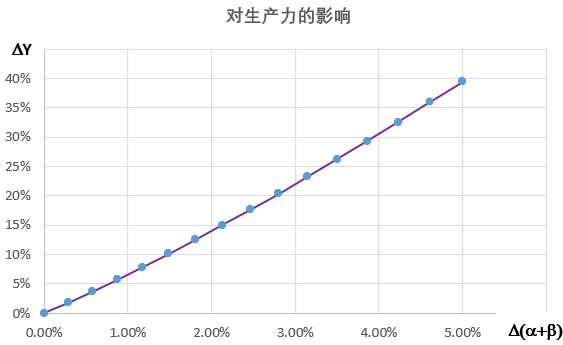

重新聚焦政策,做出改变 下图描述了香港因自然条件受限制部署的生产要素(资本设备和劳动力)效率上的微小变化所产生的显著影响。这些图表的制作是基于柯布-道格拉斯(Cobb Douglas)生产函数,该函数为制定以提高生产效率为目标的政策提供了宝贵的见解。 函数Y = AKαLβ 描述了企业或经济体的总产值Y与使用特定技术A时所采用的生产要素K(资本)和L(劳动力)之间的关系。 指数 α 和 β 显示所采用要素的效率,其中(α + β)=1表示恒定收益,>1表示收益增加,<1表示收益递减。 出于说明的目的,技术的选择、使用的要素比例保持不变,只有 α 和 β 随时间的改变而略有变化。

目前,按经济实质要求而获豁免收入的范围仅限于控股实体收到的利息、股息和股权处置收益,而所要求的实质或特定经济活动的范围主要限于对股权或贷款资本的管理活动。如果这两个范围都可以稍微扩大,涵盖控股实体在香港开展的管理业务收入,该管理业务旨在提高控股实体所持有子公司或其他投资对象的生产力,由此创造的经济价值可使控股实体的投资对象及其所属地区受益。然而,由于产生这种价值主要是依靠管理科学和技术,经验和专业技能,在香港境内配置这些要素,几乎可以说不会受到本港自然条件的制约。

结束语 我们很乐意见到对香港离岸收入免税制度的拟议修改,特别是引入经济实质要求。 正如上述解释,该要求应稍作调整,以涵盖旨在提高控股实体海外子公司等投资对象生产力的活动。 通过管理科学与技术,以及多年经营国际业务所习得的专业知识技能,使香港在解决BEPS问题同时,有条件对全球经济做出比税收确定性更大的贡献。 因此,对经济实质要求稍作扩展将会为香港和香港专业人士创造一个千载难逢的新机会。

|

如有任何意见或查询

请与作者联系 作者

|